OECD VERGİYE UYUM PİRAMİDİNE GÖRE MÜKELLEFLERİN VERGİYE UYUMU VE TÜRKİYE’DE VERGİYE UYUM STRATEJİLERİ

08.07.2024İmdat TÜRKAY/Mükellef Hizmetleri Grup Başkanı

Özet: OECD üyesi ülkelerin gelir idareleri tarafından vergiye uyum konusu çok önemsenmekte ve vergiye uyum piramidi kapsamında mükellefler analiz edilerek çeşitli tedbir ve teşvikler geliştirilmektedir. Kayıtdışı ekonomiyle mücadelenin devam ettiği ülkemizde maliye politikasının en temel araçlarından biri olan vergi uygulamaları alanında yapılan düzenlemeler, vergiye uyumsuz mükelleflerin vergisel ödev ve yükümlülüklerini yapma konusundaki davranışları ile vergiye gönüllü uyumları ülke gündeminde hiç olmadığı kadar yer almaya başlamış olup açıkçası bu durum ülkemizdeki vergi kültürünün yerleşmesi açısından son derece olumlu bir gelişmedir.

Anahtar kelimeler: Vergiye gönüllü uyum, OECD Vergiye Uyum Piramidi, Türkiye’de vergiye uyum stratejileri.

1. Giriş

38 OECD üyesi ülke ile 52 OECD Vergi İdaresi Forumu (FTA) üyesi ülkelerdeki gelir idarelerinin son otuz yıllık gelişimine baktığımızda; mükellef haklarına saygılı, anayasal vergilendirme ilkelerini hayata geçirmeye çalışan, vergisel ihtilaflardaki yargı kararlarına uyumlu, hizmet sunumunda etkin, ülke genelindeki tüm birimlerde aynı uygulamayı yapmaya çalışan yani farklı uygulamalara yer vermeyen ve tüm vergisel süreçleri dijital ortama taşımak suretiyle fiziki binalarda yani vergi dairelerinde hizmet vermeyi ortadan kaldırmaya yönelik bir süreç içinde oldukları görülmektedir.

Gelir İdarelerinin günümüzde önem verdikleri bir diğer konuda mükelleflerin vergiye gönüllü uyumunu sağlamak suretiyle vergi toplama maliyetini düşürmektir. Vergi toplayan idareler için vergi yükümlülüklerini yerine getirmek için istekli ve bilinçli olan mükellefler arttığı oranda yani vergiye uyumlu mükelleflerin çoğunlukta olduğu bir durumda, vergiye karşı direnç azalmakta ve mükellef memnuniyeti de artmaktadır. Bu çalışmamızda, mükelleflerin vergiye gönüllü uyumları, ülkemizin üst politika belgelerinde yer alan gönüllü uyum stratejileri ve OECD’nin Vergiye Uyum Piramidi kapsamında incelenmiştir.

2. Devletin Üst Politika Belgelerinde Vergiye Gönüllü Uyum Stratejileri

Ülkemizde mükellef haklarını gözeterek vergide gönüllü uyumu artırmak ve kaliteli hizmet sunarak vergi ve diğer gelirleri toplamak misyonunu gerçekleştirmek amacıyla Devletin üst politika belgelerinde gönüllü uyuma yer verilmekte ve bu amaca gerçekleştirmeye yönelik olarak çeşitli tedbir, politika ve stratejiler uzun yıllardır uygulanmaktadır.

İlk olarak 2024-2028 döneminde halen uygulanmakta olan 12. Kalkınma Planında vergiye uyum konusu maliye politikası bölümünde yer alan politika ve tedbirler kısmında; vergi sosyolojisi dikkate alınarak gönüllü uyum, öngörülebilirlik ve şeffaflık ilkeleri çerçevesinde vergi hizmetlerinin geliştirileceği belirtilmektedir. Yine aynı bölümde yapılan açıklamaya göre; mükelleflere sunulan hizmetlerin ve uygulamaların etkinliğinin artırılacağı ve son teknolojik gelişmeleri kapsayan yeni nesil iletişim kanallarının kullanılarak mükelleflere 7/24 gerçek zamanlı hizmet sunulmasının sağlanacağı belirtilmektedir.

Ayrıca, vergi sisteminde dijital dönüşüme daha hızlı uyum sağlanması, dönüşümle sağlanan fırsat ve kolaylıklardan daha fazla yararlanılabilmesi ve risklere karşı gerekli önlemlerin hızla alınabilmesi için ihtiyaç duyulan fiziki, beşeri ve teknolojik altyapı geliştirilecektir. Teknolojik gelişmelerden yararlanılarak vergi idaresinin dijital kapasitesi artırılacak, kamu kurumları arasındaki koordinasyon güçlendirilecektir. Temassız ve kâğıtsız vergi daireleri hayata geçirilecektir.

Yine Gelir İdaresinin geçmiş dönemlerde uyguladığı stratejik planlarda ve halen uygulanmakta olan 2024-2028 yıllarına ilişkin Stratejik Planda vergiye gönüllü uyumu arttırmak amacıyla stratejik amaç ve hedefler yer almaktadır. Gelir İdaresinin stratejik planlarında “vergiye gönüllü uyumu artırmak” stratejik amaç olarak yer almakta ve ayrıca vergilendirmede toplumsal farkındalığın, vergi bilincinin artırılması ve mükellef memnuniyetinin artırılması hedefleri kapsamında önemli stratejiler benimsenmektedir.

Türk Gelir İdaresinin stratejik planlarında vergiye gönüllü uyumu artırmak, her zaman ana hedeflerden birisi olmuştur. Gelir İdaresi, mükelleflerin beklenti ve ihtiyaçlarını temel alarak kaliteli, hızlı ve kapsamlı hizmet sunma anlayışı ile uyum maliyetlerini azaltarak vergiye gönüllü uyumu artırmayı amaçlamaktadır. Bu amaçla Gelir İdaresi, mükelleflerin hizmet beklentilerinin uygun seçeneklerle karşılanarak memnuniyetlerinin sağlanmasına ve toplumsal vergi bilincinin artırılmasına yönelik faaliyetlerini sürdürmektedir. Ayrıca, vergiye gönüllü uyumun arttırılmasında davranışsal kamu politikalarından faydalanılarak, yükümlülüklerin yerine getirilme sürecinde doğru ve etkili müdahaleler yapılarak mükellefler düzenli bir şekilde bilgilendirilmekte ve idare tarafından belirlenen hedeflere ulaşılmasına katkı sağlanmaktadır.

Gelir İdaresi, mükellefleri vergi mevzuatından doğan hak ve ödevleri konusunda bilgilendirmek ve vergiyle ilgili yükümlülüklerin kolay bir şekilde yerine getirilmesini sağlamak suretiyle; vergi bilinci, gönüllü uyum ve mükellef memnuniyetinin artırılmasını hedeflemektedir.

Uzun yıllardır ülkemizdeki tüm kamu kurum ve kuruluşlarının desteği ve katılımı ile yürütülen kayıtdışı ekonomiyle mücadele eylem planlarında da vergiye gönüllü uyumun artırılması ana bileşen ve eylemlerle hep ülke gündeminde olmuştur. Gelir İdaresi, 2008-2010, 2011-2013, 2015-2017, 2019-2021 ve 2023-2025 dönemlerine ilişkin Kayıt Dışı Ekonomiyle Mücadele Eylem Planlarında yer alan eylemler aracılığıyla mükelleflerin vergiye gönüllü uyumunu sağlamaya yönelik çalışmalar yapmaktadır.

Halen uygulanmakta olan 5. Eylem Planı olan 2023-2025 Dönemi Kayıt Dışı Ekonomiyle Mücadele Eylem Planında yer alan “Toplumsal farkındalık ve gönüllü uyum seviyesinin yükseltilmesi” bileşeni altında gönüllü uyum ve mükellefleri bilinçlendirmeye yönelik olarak mükelleflerin vergisel yükümlülüklerinin zamanında yerine getirmesini sağlamak amacıyla davranışsal yaklaşım politikalarından faydalanılması eylemi yer almaktadır.

Üst politika belgelerinden biri olan 2021-2023 dönemi Türkiye Yeni Ekonomik Programında “Vergi mükelleflerimizin vergi bilincinin güçlendirilmesi ve vergiye gönüllü uyumun artırılması için davranışsal kamu politikalarından faydalanılması” eylemine yer verilmiştir. Bu kapsamda davranışsal politikalar kullanılarak mükelleflerin vergiye gönüllü uyumunu arttırmak amacıyla ilk olarak Gelir İdaresi de bir kurumsal kapasite oluşturmak için Mart 2021 tarihinde Gelir İdaresi bünyesinde (Mükellef Hizmetleri Daire Başkanlığı) Davranışsal Kamu Politikaları Geliştirme ve Uygulama Birimi hayata geçirilmiştir. Bu kapsamda; ilk defa İngiltere’de daha sonrada gelişmiş ülkelerin ve uluslararası kuruluşların (BIT, OECD, IMF, Dünya Bankası) uyguladığı davranışsal yaklaşım politikaları Türk Gelir İdaresinde de uygulanmaya başlanmıştır.

Davranışsal maliye politikaları kapsamında; vergi türleri itibariyle beyan ve ödeme dönemi öncesi ve sonrasında mükellefleri bilgilendirme ve yükümlülüklerini hatırlatma, vergi borcunu ödemeyen mükelleflere yönelik olarak da kovuşturma aşamasında mükelleflerin bilgilendirilmesi çalışmaları yapılmaktadır. Ayrıca işe yeni başlayan gelir ve kurumlar vergisi mükelleflerini yükümlülükleri hakkında bilgilendirmek amacıyla çeşitli dokümanlar hazırlanarak, mükelleflerle paylaşılmış olup mükellefleri mükellefiyetlerinin başlangıcından itibaren gönüllü uyum seviyelerinin takip edilmesi amaçlanmaktadır. Bu kapsamda yapılan tüm çalışmalarda vergiye göllü uyum üzerinde olumlu etkiler meydana geldiği (tahsilat/tahakkuk oranlarında artış ve vergi açığında azalış, beyanname veren mükellef sayılarında artış, vergi dairelerinin iş yükünün ve posta masraflarının azaltılması) tespit edilmiştir.

Geçmiş yıllarda olduğu gibi gelecek yıllarda da vergiye gönüllü uyum stratejileri Devletin ve Gelir İdaresinin üst politika belgelerinde yer almaya ve uygulanmaya devam edilecektir.

3. OECD’nin Vergiye Uyum Piramidine Göre Mükelleflerin Genel Durumu

OECD Vergiye Uyum Piramidi, mükelleflerin vergi uyumunu teşvik etmek için kullanılan bir modeldir. Bu model, vergi idarelerinin mükelleflerle nasıl etkileşime girmesi gerektiğini ve farklı mükellef davranışlarına nasıl yanıt verilmesi gerektiğini belirlemek için kullanılmaktadır. Uyum Piramidi, vergi mükelleflerinin davranışlarını dört ana kategoriye ayırmakta ve her bir kategori için uygun stratejileri belirlemektedir. Vergiye uyum piramidi, mükellef davranışını etkileyen faktörleri anlamamıza ve en uygun uyum stratejisini uygulamamıza yardımcı olmaktadır. Piramidin temel amacı, gönüllü uyumu teşvik etmek ve zorlayıcı önlemleri en aza indirmektir. Her ülkede bu uyum piramidindeki dört ana katmanda bulunan mükelleflerin dağılımı ve davranışları farklılıklar göstermektedir.

Vergi İdaresi Forumunun amacı, vergi idarelerinin etkinliğini, verimliliğini ve direncini artırmak için bilgi paylaşımını, pratik araçların geliştirilmesini ve uluslararası işbirliğini teşvik etmektir. FTA'nın stratejik öncelikleri arasında dijital ekonominin getirdiği zorluklarla başa çıkmak, küresel vergi standartlarının uygulanmasını desteklemek ve vergi idarelerine yönelik kapasite geliştirme ve eğitim programlarını kolaylaştırmak yer almaktadır. OECD ve Vergi İdaresi Forumuna üye ülkelerde uzun yıllardır Vergi Uyum Piramidine göre farklı mükellef gruplarına farklı stratejilerin uygulanmakta ve mükellef davranışları buna göre analiz edilip en iyi vergiye uyum yöntemleri geliştirilmektedir. Türk Gelir İdaresi de vergide dijital dönüşüm konusunda son yirmi yılda gerçekten büyük bir başarı sağlamış ve mükelleflerin beyan, ödeme ve bildirim yükümlülüklerini kolaylaştırmak suretiyle sayısız e-vergi uygulamasını hayata geçirmiştir.

Gönüllü Uyum Piramidinde mükellefler, uyum düzeylerine göre katmanlara bölünmüştür. Bir yandan mükellefleri uyum seviyelerine göre sınıflandırırken diğer yandan bir takım regülasyon ve ceza uygulamaları içermektedir. Vergiye uyum piramidinde temel hedef, olabildiği kadar en altta bulunan geniş mükellef katmanını artırmaktır. Uyum Piramidine göre, gönüllü uyumu yüksek mükelleflerin de diğerlerinden pozitif bir şekilde ayrıştırılarak bir takım ayrıcalıklara sahip olması sağlanmaktadır. Gelişmiş ülkelerin gelir idareleri mükelleflerin uyum düzeylerini bu uyum piramidi ile sürekli olarak gözetime tabi tutmakta ve hangi katmanda ne kadar mükellef olduğunu ölçebilmektedir. Böyle izlenecek stratejiler bütüncül bir bakış açısıyla değil, yani tüm mükellefler için aynı strateji, hedef ve politikalar izlenmeden her gruptaki mükelleflere ayrı ayrı stratejiler geliştirilmesi gerekmekte olup ayrıcalıklar ve yaptırımlarında her gruba göre değişkenlik göstermesi gerekmektedir.

OECD, Dünya Bankası, FTA ve IMF gibi kuruluşların işbirliği yaptığı üye ülkelerde vergiye gönüllü uyumu izlemek adına kullandığı en önemli araçlardan birisi vergiye uyum piramidi olmaktadır. Vergi İdaresi Forumu (FTA) üyesi ülkelerin gelir idarelerinin vergi mevzuatını uygulamak suretiyle vergi toplama fonksiyonlarının yanında en temel görevlerinden biride vergi uyumunu sağlama görevlerini yerine getirmek olmaktadır.

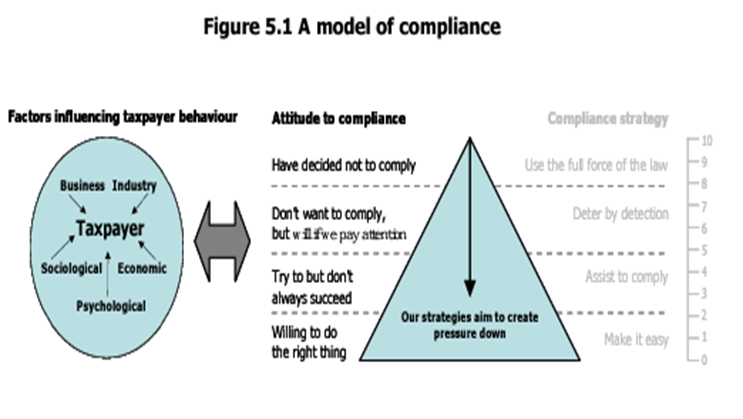

Vergiye Uyum Piramidini aktif olarak kullanan birçok ülke bulunmaktadır. Örneğin Avustralya Vergi Dairesi'nin (Australian Taxation Office-ATO) vergi toplama, vergi mevzuatını uygulama ve vergi uyumunu sağlama görevlerini yerine getirirken, uyum piramidini kullanmaktadır. ATO’ya göre bu model, vergi mükelleflerinin uyumunu anlamanın ve iyileştirmenin yapılandırılmış bir yoludur. Uyumluluk modeli, müşterinin uyumluluğa yönelik tutumlarının sürekliliğini gösterir. Sürekliliğin temelinde danışanlar 'doğru şeyi yapmaya istekli olma' yönünde arzu edilen tutuma sahiptirler. Vergiye uyum piramidi, mükellef davranışını etkileyen faktörleri anlamamıza ve en uygun uyum stratejisini uygulamamıza yardımcı olmaktadır. Mükellef davranışı iş dünyası, endüstri, teknoloji ve veriler ile sosyolojik, ekonomik ve psikolojik faktörlerden etkilenmektedir (https://.ato.gov.au/about-ato/managing-the-tax-and-super-system/strategic-direction/ho-e-help-and-influence-taxpayers/compliance-model).

OECD'nin "Vergi Uyum Piramidi" ingilizce olarak "Compliance Pyramid" veya tam adıyla "Voluntary Tax Compliance Pyramid" olarak adlandırılır. Bu piramit, vergi mükelleflerinin davranışlarını ve uyum seviyelerini değerlendiren ve vergi idarelerinin bu farklı seviyelere uygun stratejiler geliştirmesini öneren bir modeldir. OECD Tax Administration 2019: Comparative Information on OECD and other Advanced and Emerging Economies Raporunda yer alan uyum piramidi şöyledir (https://www.oecd-ilibrary.org/taxation/tax-administration-2019_74d162b6-en);

OECD Vergiye Uyum Piramidi, vergi idarelerinin stratejik planlama yapmasına ve mükellef davranışlarını analiz ederek uygun müdahaleleri belirlemesine yardımcı olmaktadır. Bu model, dünya genelindeki vergi idareleri tarafından benimsenmiş ve uyum stratejilerinin geliştirilmesinde önemli bir araç olarak kullanılmaktadır. Yukarıda yer alan uyum piramidinin Türkçe açıklamalı hali şöyledir.

3.1. Uyum Piramidindeki Mükellef Grupları ve İzlenecek Stratejiler

OECD Vergiye Uyum Piramidi, mükellef davranışlarına göre farklı stratejileri görselleştiren bir modeldir. Vergiye uyum piramidinde yer alan mükellef grupları şöyledir; gönüllü uyumlular (beyan ve ödemeyi doğru ve zamanında yapanlar), vergiye uyum için yardım bekleyenler (eğitim, danışmanlık ve rehberlik), ikna edilmesi gerekenler (risk analizi, denetim, müeyyideler) ve inatçı uyumsuzlar (sert yasal tedbirler ve cezai yaptırımlar). OECD Gönüllü Uyum Piramidi, vergi mükelleflerinin davranışlarını teşvik etmeye yönelik bir modeldir. Piramidin temel amacı, vergi mükelleflerinin gönüllü olarak vergi uyumunu artırmaktır. Piramidin katmanları, uyum düzeyine göre mükellefleri farklı yaklaşımlarla aşağıdaki şekillerde desteklemektedir:

- Yüksek Uyum: Bilinçlendirme ve kolaylaştırma.

- Uyumsuzluk Riski Olanlar: Teşvikler ve destek.

- Düşük Uyum: Denetimler ve yaptırımlar.

- Uyumsuzlar: Sert yaptırımlar ve cezalar.

OECD Vergiye Uyum Piramidini oluşturan dört farklı katmanda yer alan mükelleflerin davranışları ve izlenecek stratejiler şöyledir:

1. Gönüllü Uyumlular

Davranış: Vergi yükümlülüklerini yerine getirmek için istekli ve bilinçli olan mükellefler.

Strateji: Eğitim ve bilgilendirme sağlamak, destekleyici hizmetler sunmak. Vergi sisteminin basit ve anlaşılır olmasını sağlamak.

2. Yardım Bekleyenler

Davranış: Vergi yükümlülüklerini yerine getirmek isteyen ancak nasıl yapacaklarını bilmeyen veya yardıma ihtiyaç duyan mükellefler.

Strateji: Eğitim, danışmanlık hizmetleri, rehberlik ve bilgilendirme sağlamak. Kapsamlı destek hizmetleri sunmak.

3. İkna Edilmesi Gerekenler

Davranış: Vergi yükümlülüklerini yerine getirmek istemeyen veya erteleyen mükellefler.

Strateji: Risk analizi, denetim, müeyyideler ve yaptırımlar uygulamak. Vergi cezaları ve yaptırımları hakkında bilgilendirmek ve uygulamak.

4. İnatçı Uyumsuzlar

Davranış: Vergi yükümlülüklerini yerine getirmemek için aktif olarak direnen ve çeşitli kaçakçılık yollarına başvuran mükellefler.

Strateji: Sert yasal tedbirler, cezai yaptırımlar ve zorlayıcı uygulamalar. Vergi kaçakçılığı ile mücadelede güçlü önlemler almak.

Uyum Piramidinin amacı ve önemini kavrayabilmek için aşağıda yer alan dört ana bileşenin eş zamanlı uygulanması gerekmektedir:

- Gönüllü Uyumun Artırılması: Vergi idareleri, mükelleflerin gönüllü olarak uyum sağlamalarını teşvik eder. Bu, uzun vadede vergi uyumunu artırır ve idari maliyetleri azaltır.

- Risk Yönetimi: Vergi idareleri, sınırlı kaynaklarını daha etkin bir şekilde kullanarak, yüksek riskli mükelleflere odaklanır ve düşük riskli mükelleflere yönelik daha hafif denetim yöntemleri uygular.

- Eğitim ve Bilgilendirme: Mükelleflerin vergi yükümlülüklerini anlamalarını ve yerine getirmelerini kolaylaştırır. Eğitim ve bilgilendirme faaliyetleri, gönüllü uyumu artırmada kritik bir rol oynar.

- Adalet ve Şeffaflık: Vergi idarelerinin şeffaf ve adil uygulamalar yürütmesini sağlar. Bu, mükellefler arasında güven oluşturur ve vergi sistemine olan güveni artırır.

4. Ülkemizdeki Mükellef Grupları İçin İzlenecek Stratejiler

Ülkemizdeki Uyum Piramidine göre mükellefleri dört gruba yani kategoriye ayırmak mümkün bulunmaktadır. Birinci grupta yer alan uyumlu mükellefler grubu için Türk Gelir İdaresi %5 vergi indirimi sistemini hayata geçirmiş ve kurduğu ihtisas vergi daireleri vasıtasıyla uyumlu mükelleflerin KDV iade sürecini hızlandırmıştır. Özellikle büyük mükellef vergi dairesi ve kurumlar vergi daireleri ile belli mükelleflere daha profesyonel hizmet vermek için ihtisaslaşmaya gidilmiştir. Uyum Piramidinin en altında yer alan o geniş mükellef grubunun sayısını artırmak için mükelleflerle iletişimi etkin ve hızlı yapmak adına Vergi İletişim Merkezi üzerinden mükelleflere profesyonel olarak danışmanlık hizmeti verilmektedir.

Ülkemizde asıl desteklenmesi ve sürekli olarak teşvik edilmesi gereken grup Uyum Piramidinin alttan ikinci kategorisinde yer alan mükelleflerdir. Gerçekten de bu gruptaki mükelleflerin bir uyarıcıya ve gönüllü uyuma teşvik için bir rehberliğe ihtiyaçları vardır. Gelir İdaresi Başkanlığı bu nedenle bu gruptaki mükelleflere Hazır Beyan Sistemi ile elde ettikleri gelir için hazırlanan yıllık beyanname sistemine aktarmakta ve mükellefin beyannamesini hazırlayıp mükellefin onayına sunmaktadır. Yine işe başlamadan itibaren tüm vergisel süreçleri elektronik ortama taşımak suretiyle vergi işlemlerinin hızlı, güvenli ve kolay bir şekilde yapılması için mükelleflerin vergiye uyum maliyetini düşürmektedir. Özellikle hazırlanan rehber ve broşürler, sosyal medya paylaşımları ve mükelleflere sistematik olarak gönderilen SMS’ler ile mükellefin ödev ve yükümlülükleri hatırlatılmakta, onların cezai durumlarla karşılaşmaması için onları uyarmaktadır. Ayrıca, mükelleflerin bağlı oldukları vergi daireleri ile daha hızlı ve etkin iletişim kurabilmelerini sağlamak için, mükelleflerin bağlı bulundukları vergi dairelerine e-posta yoluyla da iletişime geçerek vergi işlemleri ile ilgili bilgi almalarını sağlamak amacıyla Mükellef E-Posta İletişim Sistemi (MEİS) kurulmuştur.

Mevcut vergi mükelleflerinin çoğunun vergiye uyum piramidinin en altta yer alan iki grup içinde olmasını arzulasak da maalesef asıl sıkıntılı mükelleflerin üçüncü ve dördüncü grupta yer aldığı görülmektedir. Bu gruptaki mükelleflerin mutlaka sıkı takip edilmesi ve piramidin aşağısına doğru bu mükelleflerin yönlendirilmesi gerekmektedir. Üçüncü gruptaki mükellefler genellikle vergisel sisteme karşı uyumsuzdurlar ancak dikkat edilirse ve Vergi İdaresi tarafından tespit edilirse uyumlu hale gelmektedirler. Örneğin elde ettiği ücret, kira, menkul sermaye iradı ve değer artış kazancı için yıllık beyanname vermeyen bir mükellef grubunu idare tespit eder ve beyanname vermediğinde karşılaşacağı cezai işlemleri kendisine bildirdiği durumda mutlaka uyum sağlayacaktır. Çünkü Devletin organları yani Vergi İdaresi onu tespit etmiştir ve vergi kaçırmaya karşı onu cezai yaptırımları göstererek caydıracak ve beyanname vermesini sağlayacaktır.

Gelir İdaresi son yıllarda çeşitli kurumlardan aldığı verilerle, beyanname vermesi gereken kişileri uyarmakta ve gönüllü olarak Hazır Beyan Sistemi üzerinden beyanname vermelerini sağlamaktadır. Benzer şekilde, elde ettikleri gelirin büyük bir kısmı için belge düzenlemediği için gelir beyanları son derece düşük olan bazı kuyumcular ile serbest çalışan doktor ve avukatların Gelir İdaresi tarafından uyarıldığı ve incelemeye sevk edildikleri takdirde vergiye uyumlu mükellef grubuna dahil olacaklardır. Hazine ve Maliye Bakanı Sayın Mehmet Şimşek’in kayıtdışı ekonomi ile mücadele kapsamında çok düşük beyanda bulunan bu mükellef grupları hakkında basına da yansıyan açıklamasına göre; kuyumcuların yıllık ortalama 16 bin, doktorların 27 bin ve avukatların 17 bin lira kazanç beyan ettiği bir ortamda, bu mükelleflerin vergiye uyumlarını vergi incelemesine sevk ederek ve gerekli cezai işlemleri yaparak sağlamaktan başka çare yoktur.

Asıl sıkıntılı mükellef grubu ise her ülkede olduğu gibi Uyum Piramidinin en üstünde yer alan yani dördüncü grupta yer alan uyumsuz mükelleflerdir. Her ülkede sayısı çok az olması istenir ancak ülkemizde uyumsuzlukta kararlı olan ve her şart ve durumda vergi kaçırmayı kendisine ilke edinen bir mükellef grubu bulunmaktadır. Bu grupta yer alan mükellefler için gerek 213 sayılı Vergi Usul Kanunu gerekse 6183 sayılı Kanunun tüm gücünü kullanmak gerekmektedir. Sahte ve muhteviyatı itibariyle yanıltıcı belge düzenleyen ve kullanan mükellefler, hiç belge düzenlemeyen, sigortasız ve vergisiz işçi çalıştıran yani vergiye direnen ve cezai yaptırımlardan korkmayan bu dördüncü grupta yer alan mükelleflerdir. Bu mükellef grubundakiler sürekli olarak yapılandırma kanunlarının sağladığı imkanlardan yararlanmak suretiyle risklerini en aza indirmeye gayret ederler ve yasaların tam gücünü hissetmeden asla gönüllü uyum göstermezler.

Görüldüğü üzere Vergiye Uyum Piramidinde yer alan her mükellef grubu için ayrı ayrı analizler yapılması ve onların durumuna uygun stratejiler geliştirilmesi gerekmektedir. Ancak gönüllü uyumu yüksek olan piramidin en altında olan gruptaki mükelleflerin daima takdir ve teşvik edilmesi ve de onure edilmesi gerekmektedir. Çünkü bu mükellef grubundan alınan vergilerin toplanması ve denetim maliyeti son derece düşüktür. Bu mükellefler için ne yapılsa azdır ve onlar daima verginin önemini bilen gönüllü uyumu yüksek vergi mükellefleridir. Uyumsuzlukta kararlı olan piramidin tepesindeki mükellef grubunu ise asla yalnız bırakmamak gerekir ki onların sergilediği davranışlar çoğunluğun motivasyonunu bozmakta ve gönüllü uyumu yüksek mükelleflere karşı kötü örnek olmaktadırlar.

Bu kapsamda vergiye gönüllü uyumu yüksek mükelleflerin başta vergi haftası olmak üzere Gelir İdaresine bağlı birimler ve vergi daireleri tarafından işyerlerinde ziyaret edilmesi son derece doğru uygulamalardır. Yine işe yeni başlayan mükellefler başta olmak üzere gelir, kurumlar ve katma değer vergisi beyannamesini süresinde veren mükelleflere SMS atılarak teşekkür edilmesi ve Gelir İdaresinin her türlü soruları için yanlarında olduğunu bildirmesi maddi açıdan önemli bir teşvik olan %5 vergi indirimi kadar mükelleflerin moral ve motivasyonunu yükselten güzel uygulamalardır. Gelir İdaresinin her türlü iletişim araçlarını devreye sokarak mükelleflerin her türlü soru, şikayet ve önerilerini alması için Vergi İletişim Merkezi (189), sosyal medya kanalları, mükellef geri bildirim sistemi, mükellef e-posta iletişim sistemi, sosyal medya ihbar kanalları gibi iletişim kanallarını etkin ve hızlı bir şekilde kullanması ve mükelleflerle adeta konuşması ve onları dinleyip sorunlarına çözüm üretmesi vergiye gönüllü uyumu artıran yöntemlerdir.

5. Sonuç

Beyan esasına dayanan modern vergi idarelerinin temel hedefi, mükellef odaklı bir idare olarak mükellefleri karşı taraf olarak görmeden bir ortak gibi algılayıp her türlü mükellef hizmetini etkin ve hızlı bir şekilde sunarak mükelleflerin vergiye uyumunu sağlama yönündedir. Çağımızın bir gereği olarak vergicilik hizmetlerinin dijital ortamda sunulduğu günümüzde, Vergiye Uyum Piramidine göre mükellef gruplarını çok iyi analiz edip her mükellef grubuna özel stratejiler belirlenip, yeni hizmet ve iletişim kanalları geliştirilmesi gerekmektedir. Mükellefiyetin başlangıcından sona ermesine kadar geçen tüm vergisel süreçlerde Gelir İdaresinin mükellefi asla yalnız bırakmaması ve zor durumda kaldığı anlarda da ona yol göstermesi ve çözüm üretmesi gerekmektedir.

Günümüz dünyasında artık genel uygulamalardan ziyade sektörler itibariyle mükellef hizmetlerinin geliştirilmesi ve ihtiyaçlara uygun çözümler üretilmesi gerekmektedir. Artık vergiye uyum maliyetlerinin minimum olduğu ve vergi toplama maliyetinin düşük olduğu bir sisteme geçilmiştir. Bu nedenle, proaktif olarak mükelleflerle iletişim kurulması ve verilen bir hizmetin daha iyi bir şekilde nasıl sunulacağı konusunda mükelleften geri bildirimler alınması gerekmektedir.

Tüm bunlar yapıldığında, gerçek manada mükelleflerin vergiye uyum maliyeti düşecek ve gönüllü uyumları artacaktır. Gelir İdaresinin de vergi toplama maliyeti düşecek ve uyumlu mükelleflerin sayısı artıkça vergi gelirleri de artacaktır. Vergiye karşı dirençli olan uyumsuz mükellefler için ise yapılacak risk analizleri sonucunda, daha fazla dijital takip ve yapay zeka içeren uygulamalar ile onlarında uyumlu gruba geçmesi sağlanacaktır.

*Bu yazıda yapılan açıklamalar, tamamıyla yazarına ait olup, hiçbir şekilde yazarın çalıştığı kurumunu bağlamaz, kurumunun görüşü olarak kullanılamaz ve değerlendirilemez.

KAYNAKÇA

- OECD Tax Administration 2019: Comparative Information on OECD and other Advanced and Emerging Economies Raporu

- Gelir İdaresi Başkanlığı 2024-2028 Stratejik Planı, Yayın No: 488, Ocak 2024, www.gib.gov.tr

- Gelir İdaresi Başkanlığı 2019-2023 Yılı Faaliyet Raporları, www.gib.gov.tr

- 2023-2025 Dönemi Kayıt Dışı Ekonomiyle Mücadele Eylem Planı

- 2024-2028 Dönemi 12. Kalkınma Planı