TRANSFER FİYATLANDIRMASI YOLUYLA ÖRTÜLÜ KAZANÇ DAĞITIMI HAKKINDA GENEL TEBLİĞ (SERİ NO: 1)’DE DEĞİŞİKLİK YAPILMASINA DAİR 4 SERİ NO.LU TEBLİĞ YAYIMLANDI!

01.09.2020

6728 sayılı Kanun[1] ile Kurumlar Vergisi Kanunu’nun transfer fiyatlandırması yoluyla örtülü kazanç dağıtımı başlıklı 13. maddesinde önemli değişiklikler yapılmıştı. Devamında 2151 sayılı Cumhurbaşkanı Kararı[2] ile de bu değişikliklerin ikincil mevzuattaki ilk katmanı oluşturulmuştu. 1 seri no.lu Transfer Fiyatlandırması Yoluyla Örtülü Kazanç Dağıtımı Hakkında Genel Tebliğ (“Tebliğ” olarak ifade edilecektir) de Değişiklik Yapılmasına Dair 4 Seri No.lu Tebliğ[3] ile söz konusu değişiklikler ile ilgili ikincil mevzuat düzenlemeleri tamamlanmış oldu.

Tebliğ’de, transfer fiyatlandırmasında belgelendirme yükümlülükleri, ilişkili kişi tanımı, peşin fiyatlandırma anlaşmaları, ceza indirimi konularında önemli değişiklikler ve düzenlemeler yapılmış olup ilgi konular aşağıda özetlenmiştir.

1. Ortaklık İlişkisi Kaynaklı İlişkili Kişilerin Kapsamı Sınırlandırılmıştır

6728 sayılı Kanun’la ilişkinin doğrudan veya dolaylı olarak ortaklık kanalıyla oluştuğu durumlarda ilişkili kişinin kapsamı sınırlandırılmış ve bu gibi durumlarda ilişkinin var sayılması için en az %10 oranında ortaklık, oy veya kâr payı hakkının varlığı şart koşulmuştu. %10 oranı, kontrol etme yeteneğinin bir göstergesi olarak düşünülmüştür. Ancak bu hükme ilişkin ikincil mevzuat düzenlemesi yapılmamıştı. İkincil mevzuatın ilk adımı, 2151 sayılı CBK’da bu hususa yer verilmesi ile gerçekleşti. Tebliğ’de de gerekli değişikliklerin yapılması ile ikincil mevzuat düzenlemesi tamamlanmış oldu. Tebliğ’in değişiklik yapılmadan önceki düzenlemesinde ortaklık payı oranına bakılmaksızın ortaklık ilişkisinin varlığı, ilişkinin varlığı için yeterli sayılmaktaydı. Yapılan değişiklikle ortaklığın ilişki nedeni olarak kabulü için doğrudan veya dolaylı olarak en az %10 oranında ortaklık, oy veya kâr payı hakkının varlığı aranır olmuştur. Burada önem arz eden husus, %10 oranının hesabında ilişkili kişilerin ortaklık, oy veya kâr paylarının topluca dikkate alınacak olmasıdır. Tebliğ’de konu 7 adet örnekle açıklanmıştır. Tebliğ’de yer alan 7 no.lu örneğe aşağıda yer verilmiştir.

“Örnek 7: (X) A.Ş. (A) Ltd. Şti. ve (B) Ltd. Şti.’ye sırasıyla %50 ve %40 oranında ortaktır. (A) ve (B) kurumları da (K) Ltd. Şti.’nin sırasıyla %16 ve %8 oranında ortağıdır. (X) ve (K) kurumları arasındaki ilişki (A) ve (B) kurumları aracılığıyla oluşmakta olup aralarındaki ortaklık ilişkisinin boyutu (A) ve (B) kurumlarının (K) kurumundaki ortaklık oranı ve bu kurumların (X) kurumu ile aralarındaki ortaklık ilişkisi dikkate alınarak hesaplanır. Bu durumda, (%16*%50+%8*%40 =) %11,2, Kanunda belirtilen %10 şartını karşıladığı için (X) kurumu ve (K) kurumu arasında gerçekleşen işlemler örtülü kazanç dağıtımı hükümleri kapsamında değerlendirilir.”

2. Transfer Fiyatlandırması Yöntemleri Arasında Hiyerarşi Olmadığı Vurgulanmıştır

2. Transfer Fiyatlandırması Yöntemleri Arasında Hiyerarşi Olmadığı Vurgulanmıştır

Tebliğ’in değişiklik öncesi durumunda, mükelleflere ancak emsallere uygun fiyata geleneksel işlem yöntemleri olarak adlandırılan karşılaştırılabilir fiyat yöntemi, maliyet artı yöntemi ve yeniden satış fiyatı yönteminden herhangi birisiyle ulaşma olanağının bulunmaması halinde, işlemlerin mahiyetine uygun olarak diğer yöntemleri kullanabilme imkânı sunulmuştu. Yani analiz yapılırken önce geleneksel yöntemlerin uygulanabilirliğinin araştırılması, bunun imkânsızlığının tespiti halinde işlemsel kâr yöntemlerine başvurulması kuralı vardı. OECD yaklaşımına uygun olarak ve 2151 sayılı CBK’ya paralel olarak Tebliğ’de yapılan değişiklikle yöntemler arasında öncelik sıralaması kaldırılmıştır. Bununla birlikte, yöntemlerin eşit şekilde uygulanabilir olduğu durumlarda geleneksel işlem yöntemlerinin işlemsel kâr yöntemlerine tercih edilmesi söz konusu olacaktır.

3. Peşin Fiyatlandırma Anlaşmasına İlişkin Değişiklikler

2151 sayılı CBK ile kullanılan yetki ile peşin fiyatlandırma anlaşmalarının geçerli olacağı azami süre üç yıldan beş yıla çıkarılmıştı. Tebliğ’in peşin fiyatlandırma anlaşmalarına ilişkin bölümünde de buna paralel olarak revize yapılmıştır.

Peşin fiyatlandırma anlaşmasının imzalandığı tarihten itibaren anlaşmada belirlenen süre ve şartlar dâhilinde hüküm ifade edeceğine dair düzenleme korunmuştur. Örneğin, mükellef tarafından 2/12/2019 tarihinde yapılan başvuru sonucunda devam eden sürecin 31/8/2020 tarihinde imzalanan anlaşma ile sonuçlanmış olması durumunda, mükellef ve İdare, anlaşmanın beş yıl uygulanması hususunda mutabakata varabilir. Bu durumda, anlaşmada belirtilen süre ve şartlar dâhilinde, anlaşmanın imzalandığı 31/8/2020 tarihinden itibaren hüküm ifade etmek üzere; 2020, 2021, 2022, 2023 ve 2024 hesap dönemleri için uygulanabileceği gibi taraflar anlaşmanın süresinin 2021 hesap döneminden itibaren başlamasını da kararlaştırabilir.

Mükelleflerin belli bir süre öncesinde idareye müracaat edip mevcut peşin fiyatlandırma anlaşmasının yenilenmesini talep hakları bulunmaktadır. Mevcut durumda anlaşmanın süresinin bitiminden “en az dokuz ay önce” olarak belirlenmiş olan başvuru süresi “en az altı ay önce” olarak değiştirilmiştir.

Mevcut durumda anlaşmanın yenilenmesi talebi üzerine idarenin anlaşmanın “bir dönem daha” devam ettirilmesini kabul edebileceği belirtilmişken yapılan değişiklikle “aynen devam ettirilmesini veya gerekli görülen sınırlı değişikliklerin yapılması suretiyle” devam ettirilmesini kabul edebileceği ifade edilmiştir. Bu şekilde idare tarafından anlaşmada sınırlı değişiklikler yapılmasının ihtiyaç duyulması durumunda yeni bir peşin fiyatlandırma anlaşması başvurusuna gerek kalmaksızın bu değişikliklerin yapılarak anlaşmanın devamı sağlanmaktadır.

Anlaşma başvurusu üzerine idarece yapılacak değerlendirme ve analiz sürecinde değerlendirilecek hususlar aşağıdaki şekilde yeniden belirlenmiştir:

“Gerekli veriler tamamlandıktan sonra karşılaştırılabilir işlemlerin, işlev analizinin, emsal arama sürecinin, uygulanabilir yöntemlerin, anlaşma şartlarının, işlem düzeltimlerinin ve diğer temel hususların seçim ve değerlendirmesi yapılır.”

4. Grup İçi Hizmet Alımlarının Alınan Hizmetin Mahiyetine Göre Vergilendirileceği Vurgulanmıştır

Tebliğ’in “11.3- Grup İçi Hizmetlerde Emsallere Uygun Bedelin Belirlenmesi” başlıklı kısmına eklenen örnek ile grup içerisinde masraf paylaşımı suretiyle grup içi hizmet alınması durumunda paylaşım konusu masrafın özüne bakılacağı, ödemenin özünün gayrimaddi hak bedeli niteliğinde olması halinde söz konusu ödemenin vergileme açısından hizmet alımı değil, gayrimaddi hak bedeli olarak muamele göreceği vurgulanıyor. İfade aşağıdaki gibidir:

“Örneğin, (A) ülkesinde mukim (AB) şirketi tarafından satın alınan bir gayrimaddi hakka ilişkin kullanım hakkının grup şirketlerine masraf paylaşımı kanalıyla dağıtıldığı, Türkiye’de mukim grup şirketi (B)’nin de, faaliyetleri kapsamında bu hizmetten faydalandığı ve (B) şirketi tarafından söz konusu gayrimaddi hakkın kullanımı karşılığında grup içi hizmet ödemesi yapıldığı anlaşılmıştır. Bu durumda, yurt dışındaki ilişkili kişiye yapılan ödeme, gayrimaddi hak ödemesi olarak kabul edilir ve ilgili çifte vergilendirmeyi önleme anlaşma hükümleri dikkate alınarak iç mevzuat hükümleri uyarınca vergilendirilir.”

5. OECD Düzenlemelerine Paralel Olarak Üç Katmanlı Belgelendirme (“Three-Tired Documentation”) Yükümlülüğü Getirilmiştir

Bilindiği üzere, BEPS Eylem Planı’nda yer alan 13 no.lu eylem, transfer fiyatlandırması dokümantasyonu ve ülke bazında raporlamaya ilişkindir. 13 no.lu eylemde yer alan hususlar, OECD tarafından 2017 Temmuz'unda güncellenen OECD Rehberi’nin V. bölümünün (Chapter V) önemli ölçüde değiştirilmesi ile sonuçlanmıştır. İç mevzuatımızda da OECD’nin transfer fiyatlandırmasında belgelendirme mükellefiyetine ilişkin uygulamasına uyum sağlamak için düzenlemeler yapılmıştır. 2151 sayılı CBK ile transfer fiyatlandırmasında belgelendirmenin; genel rapor, yıllık transfer fiyatlandırması raporu ve ülke bazlı rapordan oluşacağı ifade edilmişti. Tebliğ’de de CBK’nın bu hükmüne paralel olarak transfer fiyatlandırması belgelendirme yükümlülüklerinin; genel rapor, yıllık transfer fiyatlandırması raporu, ülke bazlı raporlamaya ilişkin bildirim formu ve ülke bazlı rapor ile transfer fiyatlandırması, kontrol edilen yabancı kurum ve örtülü sermayeye ilişkin formdan oluşacağı yönünde değişiklik yapılmıştır.

Yıllık transfer fiyatlandırması raporu ve kontrol edilen yabancı kurum ve örtülü sermayeye ilişkin form hali hazırda belgelendirme kapsamında mükelleflere yüklenen yükümlüklerdendir. Genel rapor ve ülke bazlı rapor ise Türkiye’de mukim üye işletmeleri bulunan belli büyüklükteki çok uluslu işletme (“ÇUİ”) gruplarının ilk defa 2019 hesap dönemi için hazırlamamaları öngörülen raporlardır.

Aşağıda belgelendirme yükümlülüğü kapsamında Tebliğ’de yapılan değişiklikler özetlenmiştir:

Yıllık Transfer Fiyatlandırması Raporu

Transfer fiyatlandırması raporu hazırlamak zorunda olan mükelleflerin kapsamında bir değişiklik yapılmamıştır. Raporun içeriğinde ise, önemli bir değişiklik olmamakla birlikte ekine konulacak belgeleri sadeleştirici düzenlemeler yapılmıştır. Örneğin, işlem konusu yıla ilişkin ürün fiyat listelerine ve üretim maliyetlerine ilişkin genel bilgi istenmiş parantez içi ifade de “Ayrıntılı bilgi ve belgelerin yıllık transfer fiyatlandırması raporuna eklenmesi gerekli olmayıp istenmesi halinde ibraz edilmesi gerekmektedir” notu düşülmüştür.

Transfer Fiyatlandırması, Kontrol Edilen Yabancı Kurum ve Örtülü Sermayeye İlişkin Form

Kurumlar vergisi mükelleflerinin, ilişkili kişilerle bir hesap dönemi içinde yaptıkları mal veya hizmet alım ya da satım işlemleri ile ilgili olarak “transfer fiyatlandırması, kontrol edilen yabancı kurum ve örtülü sermayeye ilişkin form”u doldurmaları ve kurumlar vergisi beyannamesi ekinde, bağlı bulunulan vergi dairesine göndermeleri gerekmektedirler.

Tebliğ ile yapılan düzenleme ile formun doldurulmasında, her bir ilişkili kişi bazında yıllık toplam net tutarı 30.000 TL’nin altında olan mal veya hizmet alım ya da satım işlem bilgileri ile söz konusu ilişkili kişi bilgilerine yer verilmesine gerek bulunmadığı ifade edilmiştir.

Genel Rapor (Master File)

Genel rapor ÇUİ grubunun faaliyetleri, transfer fiyatlandırması politikası, gelirinin global olarak bölüşümü hakkında genel bir bakış açısıyla vergi idaresine bilgi sunmak amacıyla tasarlanmıştır. Tebliğ’e eklenen düzenlemeler göz önüne alınarak genel rapor ile ilgili önemli hususlar aşağıda özetlenmiştir:

|

Hangi mükellefler hazırlar? |

Çok uluslu işletme grubuna bağlı ve bir önceki hesap dönemine ilişkin kurumlar vergisi beyannamesi ekinde yer alan bilançodaki aktif büyüklüğü ve gelir tablosundaki net satışlar tutarının her ikisi de 500 milyon TL ve üzerinde olan kurumlar vergisi mükellefleri hazırlar. |

|

İlk genel rapor hangi dönem için hazırlanmalı? |

İlk genel rapor, 2019 hesap dönemi (özel hesap dönemine tabi olanlar 1 Ocak 2019’dan sonra başlayan hesap dönemi) için hazırlanacaktır. |

|

Ne zamana kadar hazırlanmalı? |

İlgili hesap dönemini takip eden hesap döneminin sonuna (2019 hesap dönemi için 2020 sonuna) kadar hazırlanması ve bu süre sona erdikten sonra, istenmesi durumunda, İdareye veya vergi incelemesi yapmaya yetkili olanlara ibraz edilmesi |

|

Raporun içeriğinde neler yer alıyor? |

-Organizasyon yapısı |

|

-Grubun işletme faaliyetlerinin tanımı |

|

|

-Grubun sahip olduğu gayrimaddi haklar |

|

|

-Grup içi finansal işlemler |

|

|

-Grubun finansal ve vergisel durumu |

|

|

Vergi idaresine tanınan yetki |

Vergi idaresinin genel raporun hazırlanma süresini altı ay uzatma yetkisi bulunmaktır. |

|

Yurt dışında hazırlanmış genel rapor Türkiye de ibraz edilebilir mi? |

Yurt dışında bulunan bir grup işletmesi tarafından grup adına hazırlanmış bir genel rapor da, istenmesi durumunda ÇUİ grubuna bağlı kurumlar vergisi mükellefi tarafından, İdareye veya vergi incelemesi yapmaya yetkili olanlara ibraz edilebilecektir. İbraz edilecek raporun yabancı dilde hazırlanmış olması halinde Türkçe çevirisinin de sunulması gerekmektedir. |

Ülke Bazlı Rapor (Country-by-Country Report-CbCR)

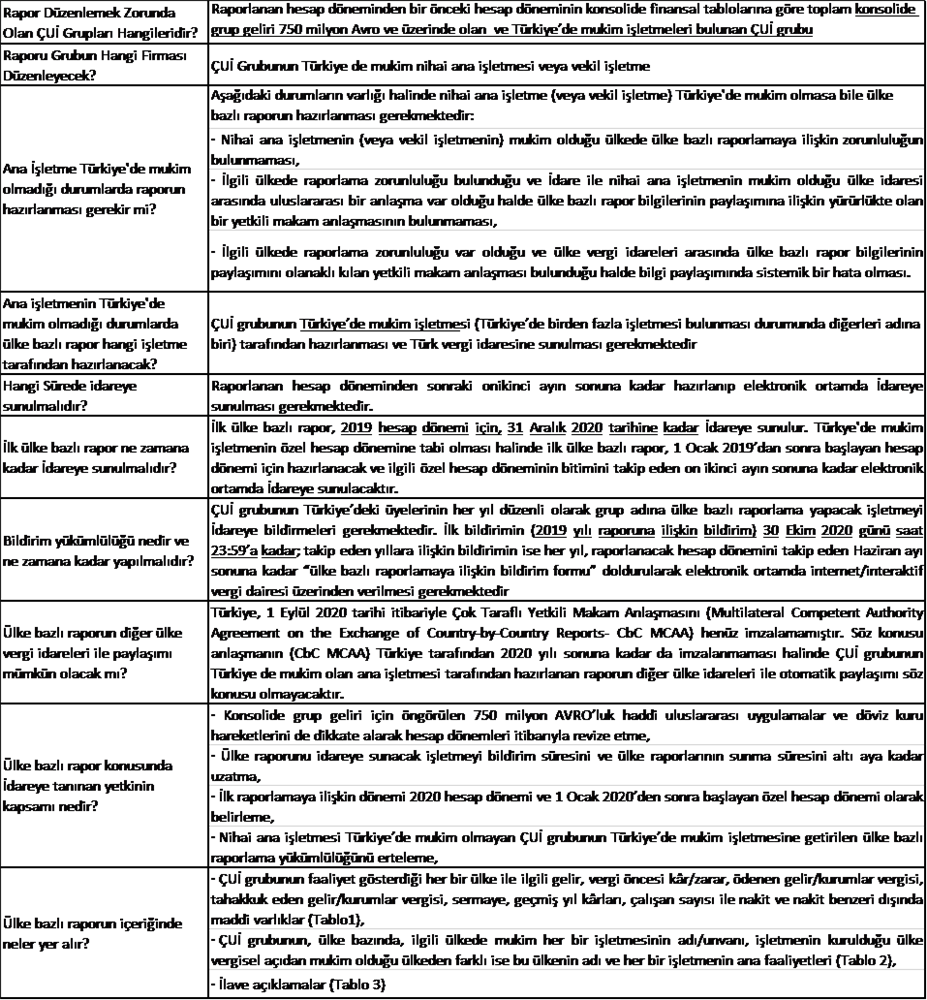

Ülke bazlı rapor, çok uluslu işletmeler grubunun her bir ülke bazındaki faaliyetlerinin kârlılık, çalışan sayısı, sermaye, ödenen vergi gibi unsurlar açısından karşılaştırılmasına imkân sunmak amacıyla belgelendirme yükümlülüğü kapsamına alınmıştır. Tebliğ’e eklenen düzenlemeler göz önüne alınarak ülke bazlı rapor ile ilgili önemli hususlar aşağıdaki tabloda özetlenmiştir:

2151 sayılı CBK’da ve 4 Seri No.lu Tebliğ Taslağı’nda 2019 hesap dönemine ilişkin ülke bazlı raporlamaya ilişkin bildirim formunun 31 Ağustos 2019 tarihine kadar elektronik ortamda İdareye teslim edilmesi öngörülmüştü. Söz konusu süre 4 Seri No.lu Tebliğ’in geçici 1. maddesi ile 30/10/2020 günü saat 23:59’a kadar uzatılmıştır. Bildirim zorunluluğu kapsamındaki mükellefler, bildirim formunu Tebliğ’in 5 no.lu ekindeki içeriğe ve İnternet Vergi Dairesinde yer alan açıklamalara uygun şekilde doldurularak elektronik ortamda İnternet Vergi Dairesi üzerinden verebileceklerdir.

Formda hata veya eksiklik olması halinde takip eden bir ay içerisinde cezaya muhatap olmaksızın düzeltme imkânı tanınmıştır.

Kural olarak “ülke bazlı raporlamaya ilişkin bildirim formu” nun mükellefler tarafından bağlı bulunduğu vergi dairesinden kullanıcı kodu, parola ve şifre alınarak internet vergi dairesi üzerinden elektronik ortamda, “ülke bazlı rapor”un ise Gelir İdaresi Başkanlığı Bilgi Transfer Sistemi (BTRANS) aracılığıyla gönderilmesi gerekmektedir. Ancak mükelleflere söz konusu form ve raporları ilgili dönemde aralarında aracılık ve sorumluluk sözleşmesi bulunan serbest muhasebeci mali müşavir veya tam tasdik sözleşmesi bulunan yeminli mali müşavirleri aracılığıyla da gönderilebilme imkânı tanınmıştır.

6. Ceza uygulaması

6728 sayılı Kanun’la KVK’nın 13. maddesinde yapılan değişiklik ile transfer fiyatlandırması kapsamındaki belgelendirme yükümlüklerini tam ve zamanında yerine getiren mükelleflere olası bir incelemede transfer fiyatlandırması kaynaklı yapılacak tarhiyatlarda vergi ziyaı cezasının %50 indirimli uygulanması avantajı tanınmıştı. Bu ceza indirimine ilişkin olarak 2151 sayılı CBK’da yer alan hükme paralel olarak Tebliğ’de de düzenleme yapılmıştır. Tebliğ hükmüne göre, transfer fiyatlandırmasına ilişkin belgelendirme yükümlülüğü ve bu yükümlülüğün tam ve zamanında yerine getirilmesinden kastedilen; bu Tebliğ’de yer alan belgelendirme yükümlülüklerinin tam, zamanında ve belirlenen usule uygun olarak yerine getirilmesidir. Belgelendirmeye ilişkin esası etkilemeyen hata ve eksiklikler ceza indirimi uygulamasına engel teşkil etmez. Belgelendirme yükümlülüklerinin tam ve zamanında yerine getirilmediğinin İdare veya vergi incelemesi yapmaya yetkili olanlar tarafından tespit edilmesi durumunda, mükellefler ceza indiriminden yararlanılamaz.

Belgelendirme yükümlülüklerinin zamanında yerine getirilmesi ise, belgelendirmeye ilişkin süre tayin edilmişse belgelendirmenin bu süre içinde, süre tayin edilmemişse İdare ya da vergi incelemesi yapmaya yetkili olanlar tarafından belirlenen süreler içinde ibraz edilmesi olarak ifade edilmiştir. Diğer taraftan VUK’un 359. maddesi uyarınca kaçakçılık cezası uygulanan tarhiyatlara ceza indirimi uygulanmayacağı da vurgulanmıştır.

Belgelendirme kapsamındaki raporların ve formların Tebliğ’in ilgili bölümlerinde yer alan süre ve formatta hazırlanarak İdareye veya vergi incelemesi yapmaya yetkili olanlara ibraz edilmesi, Vergi Usul Kanunu’nun (“VUK”) 148’inci, 149’uncu ve mükerrer 257’nci maddeleri kapsamında bir mükellefiyet olarak değerlendirilmiştir. Buna göre, söz konusu bildirim ve ibraz mükellefiyetlerinin zamanında yerine getirilmemesi veya eksik yerine getirilmesi halinde VUK’un mükerrer 355. maddesine göre özel usulsüzlük cezası uygulanacağı anlaşılmaktadır.

Tebliğe aşağıdaki linkten ulaşılabilir.

https://www.gib.gov.tr/node/145168

[1] 09.08.2016 tarih ve 29796 sayılı R.G.’de yayımlanmıştır.

[2] 25.02.2020 tarih ve 31050 sayılı R.G.’de yayımlanmıştır.

[3] 01.09.2020 tarih ve 31231 sayılı R.G.’de yayımlanmıştır.