VERGİSEL AÇIDAN ŞEFFAF YAPILARIN ÇİFTE VERGİLENDİRMEYİ ÖNLEME ANLAŞMALARI BAĞLAMINDAKİ KONUMU

24.12.2020Ersin NAZALI

Yönetici Ortak, Avukat, YMM

ÖZET

Vergilemenin ortaklar nezdinde yapıldığı yapılar olan “vergisel açıdan şeffaf yapıların” çifte vergilendirmeyi önleme anlaşmaları açısından hak süjesi olmaları özellik arz etmektedir. Bu kuruluşların karakterize edilmesi konusunda anlaşmanın tarafı olan devletlerin iç mevzuatındaki farklılıklar sorunun kaynağını teşkil etmektedir. OECD Model Anlaşması (“OECD MA”)’nın 2017’de güncellenen son halinde şeffaf kuruluşların, kazançlarının devletler tarafından kendi mukimlerinin geliri olarak addedilmesi ölçüsünde anlaşma hükümlerinden yararlandırılması esası benimsenmiş olup; bu esas “Çok Taraflı Sözleşme”de de yerini bulmuştur. Makalemizde şeffaf kuruluşlara anlaşma hükümlerinin uygulanması, “OECD Model Vergi Anlaşması’nın Ortaklıklara Uygulanması” raporunda ele alınan örnekler ve OECD MA’nın yorum notları çerçevesinde açıklanacaktır.

Anahtar Kelimeler: Vergisel Açıdan Şeffaf Kuruluşlar (Tax Transparent Entities), Ortaklıklar (Partnerships), Çok Taraflı Sözleşme (Multilateral İnstrument), Mukimlik.

GİRİŞ

Vergisel açıdan şeffaf kuruluşlar (“tax-transparent entities”), kendileri kazanç vergisi mükellefi olmayan, kuruluş bünyesinde elde edilen kazancın payları oranında ortakları tarafından vergi beyanına tabi tutulduğu yapıların genel adıdır. Elde ettikleri kazancın doğrudan ortaklarının geliri olarak addedilmesi nedeniyle bu yapılar vergisel açıdan saydam kuruluş anlamında “pass-through entities” veya “flow-through entities” olarak da adlandırılmaktadır.

Sahip oldukları nev’i şahsına münhasır özellikleri nedeniyle vergisel açıdan şeffaf kuruluşların vergi anlaşmaları ile kavranan kişiler kapsamında değerlendirilip değerlendirilmeyeceği, taraf devletlerin mukimi sayılıp sayılmayacakları hususları tartışılır olagelmiştir. Son olarak 2017 yılında güncellenen OECD MA’nın “Kapsanan Kişiler” başlıklı 1. maddesinde yapılan değişiklik ile şeffaf kuruluşların statüsü netleştirilmiştir. Ancak Türkiye’nin imzaladığı çifte vergilendirmeyi önleme anlaşmalarının (“ÇVÖA”) tamamına yakını[1] 2017 öncesinde imzalandığından şeffaf kuruluşlarla ilgili özel hükümler içermemektedir.

OECD MA’daki bu hükmün tüm vergi anlaşmalarında değişiklik doğurabilmesini teminen “Çok Taraflı Sözleşme (“Multilateral Instrument-MLI”)’nin 3. maddesinde “Şeffaf Kuruluşlar” ile ilgili düzenlemeye yer verilmiştir. Türkiye’nin söz konusu hükme ilişkin bir rezervi bulunmamaktadır. Buna göre, MLI’ın onaylanmasının uygun bulunmasına ilişkin hazırlanan ve 3 Haziran 2020 tarihinde TBMM’nin ilgili komisyonlarına sevk edilen Kanun Teklifi’nin yasalaşmasından sonra, MLI’nın imzacısı muhatap ülkelerce de rezerv konulmamış olması halinde, şeffaf yapılara ilişkin söz konusu hüküm ÇVÖA’larda değişiklik doğuracaktır.

Makalemizde OECD MA’nın 1/ 2. (MLI’nın 3.) maddesinde şeffaf kuruluşlara ilişkin yer alan hüküm, OECD’nin “OECD Model Vergi Anlaşması’nın Ortaklıklara Uygulanması (The Application of the OECD Model Tax Convention to Partnerships)” raporunda ele alınan örnekler esas alınarak yorumlanmıştır.

- TÜRK HUKUKUNDA VERGİSEL AÇIDAN ŞEFFAF KURULUŞLAR

Adi ortaklıklar Türk Borçlar Kanunu’nun 620 ve devamındaki maddelerde düzenlenmiştir. Söz konusu düzenlemede adi ortaklık sözleşmesi, iki ya da daha fazla kişinin emeklerini ve mallarını ortak bir amaca erişmek üzere birleştirmeyi üstlendikleri sözleşme olarak tanımlanmıştır. Adi ortaklığın tüzel kişiliği bulunmamaktadır. Her ortak, para, alacak veya başka bir mal ya da emek olarak, ortaklığa bir katılım payı koymakla yükümlüdür. Ortaklar, niteliği gereği ortaklığa ait olan bütün kazançları aralarında paylaşmakla yükümlüdürler. Sözleşmede aksi kararlaştırılmamışsa, her ortağın kazanç ve zarardaki payı, katılım payının değerine ve niteliğine bakılmaksızın eşittir. Katma değer vergisi (“KDV”) ve muhtasar beyanname açısından yükümlülüğü olan adi ortaklığın gelir vergisi mükellefiyeti bulunmamaktadır. Adi ortaklığın kazancı Gelir Vergisi Kanunu (“GVK”) açısından, ortakların payları oranında ortakların kazancı sayılır ve ortağın niteliğine göre gelir veya kurumlar vergisi beyannamesi ile beyan edilir.

Türk Ticaret Kanunu (“TTK”)’nun 124. maddesinde ticaret şirketleri; kollektif, komandit, anonim, limited ve kooperatif şirket olarak sayılmıştır. Kollektif ile komandit şirketin şahıs şirketi; anonim, limited ve sermayesi paylara bölünmüş komandit şirketin sermaye şirketi sayılacağı ifade edilmiştir. Kollektif şirket, TTK’nın 211 ila 303. maddelerinde düzenlenmiştir. Kollektif şirket, ticari bir işletmeyi bir ticaret unvanı altında işletmek amacıyla, gerçek kişiler arasında kurulan ve ortaklarından hiçbirinin sorumluluğu şirket alacaklılarına karşı sınırlanmamış olan şirket olarak tanımlanmıştır. Ortaklar, kâr ve zarardan kendilerine düşen payın belirlenmesini, şirket sözleşmesiyle veya sonradan alacakları bir kararla, içlerinden birine veya bir üçüncü kişiye bırakabilirler.

Komandit şirket TTK’nın 304 ila 328. maddelerinde düzenlenmiştir. Ticari bir işletmeyi bir ticaret unvanı altında işletmek amacıyla kurulan, şirket alacaklılarına karşı ortaklardan bir veya birkaçının sorumluluğu sınırlandırılmamış ve diğer ortak veya ortakların sorumluluğu belirli bir sermaye ile sınırlandırılmış olan şirket komandit şirkettir. Sorumluluğu sınırlı olmayan ortaklara komandite, sorumluluğu sınırlı olanlara komanditer denilmektedir. Komandite ortakların gerçek kişi olmaları gerekir. Tüzel kişiler ancak komanditer ortak olabilirler. Sermayesi paylara bölünmüş komandit şirket, TTK’nın 564-572. maddelerinde düzenlenmiştir. Bu şirket, sermayesi paylara bölünen ve ortaklarından bir veya birkaçı şirket alacaklılarına karşı bir kollektif şirket ortağı, diğerleri bir anonim şirket pay sahibi gibi sorumlu olan şirket olarak tanımlanmıştır.

GVK’nın yukarıda referans verilen 37. maddesinde; adi veya eshamlı komandit ortaklıklarda komandite ortakların ortaklık kârından aldıkları paylar şahsi ticari kazanç hükmünde sayılmıştır. Sermayesi paylara bölünmüş komandit şirketler kurumlar vergisi mükellefidirler. Ancak bu şirketlerin kazancının komandite ortağın payına tekabüle eden kısmı Kurumlar Vergisi Kanunu (“KVK”)’nun 8. maddesine göre, kurum kazancından indirilmektedir. Diğer taraftan, GVK’nın 75/2. maddesinde komanditer ortakların şirket kârından payı, iştirak hisselerinden doğan kazanç kapsamında menkul sermaye iradı olarak sayılmıştır.

- ÜLKE UYGULAMALARINDA ŞEFFAF KURULUŞLAR

Amerika Birleşik Devletleri’nde; ticari işletmeler sınıflandırılmış ve hangi vergi düzenlemesine tabi olacakları (“check-the-box regulations”) bu sınıflandırma kapsamında dahil oldukları sınıfa göre belirlenmiştir.

Ortaklıklar (“Partneships”), S- Şirketler (“S-Corporations”) ve Limited Şirketler (“Limited Liability Companies-LLCs”) vergilemenin kurum bünyesinde değil ortaklar bünyesinde yapıldığı yapılara örnek teşkil etmektedir.

- Partnership’lerde en az bir ortağın ortaklığın borcundan dolayı sorumluluğu sınırsızdır ve şirketi temsil yetkisi vardır. Federal gelir vergisi açısından Partnership’ler şeffaf kuruluş (“tax-transparent entity”) olarak görülür ve ortaklığın kârı, payları oranında ortaklar tarafından gelir vergisi beyanına konu edilir. Bununla birlikte ortaklığa kurum olarak vergilendirilmeyi tercih etme hakkı da tanınmıştır.

- S-Şirketler (“S-corporations-small business corporations”) tabi oldukları mevzuat açısından diğer ticaret şirketleri gibi kurulmuş olsa da vergisel açıdan farklılık gösterirler. Bir kurumun S-Şirket statüsünü tercih edebilmesi için ortak sayısının 100’den az olması, ortaklarının hepsinin ABD'de yerleşik olması, ortaklarının geçek kişiler veya vergiden muaf organizasyonlardan oluşması gereklidir. S-Şirketler de federal gelir vergisinden muaftırlar. S-şirket bünyesinde hesaplanan kazanç gerçek kişi ortakların elinde vergilenir.

- Birden fazla ortaklı LLC’ler, isterse ortaklarının tamamının sorumluluğu sınırlandırılmış olsun, kurum olarak veya ortaklık olarak vergilendirilmeyi tercih edebilirler[2]. Aksi tercih edilmediği sürece ortaklık olarak vergilendirme yapılır. Tek ortaklı LLC’ler ise kurum olarak veya federal vergiden muaf varlık (“disregarded entitiy”) olarak muamele görme tercihinde bulunabilmektedir. Aksi tercih edilmediği sürece vergiden muaf varlık olmayı tercih ettikleri varsayılmaktadır.

Birleşik Krallıkta; ortaklıklar (“general partnerships”) vergisel açıdan şeffaf kuruluşlar olarak muamele görmektedir. Söz konusu ortaklıkların kazancı, ortaklık payları oranında gerçek kişi veya kurum olan ortaklarının nezdinde vergilendirilmektedir. Ortaklıkların özel bir türü olan sınırlı sorumlu ortaklıklar (“Limited Liability Partnerships- LLPs”) genel hukuk anlamında tüzel kişiliğe sahip olarak kurulmuş olsa da vergisel anlamda şeffaf kuruluşlar gibi işleme tabi tutulmaktadırlar[3].

- ŞEFFAF KURULUŞLARIN ÇİFTE VERGİLENDİRMEYİ ÖNLEME ANLAŞMALARI KAPSAMINDA DEĞERLENDİRİLMESİ

- Mukimlik

OECD Model MA’sının “Mukim (“Resident”) başlıklı 4/1. maddesinin ilk cümlesinde; bir devletin mukimi, o devletin mevzuatı gereğince ev, ikametgâh, kanuni merkez, iş merkezi veya benzer yapıda diğer herhangi bir kriter nedeniyle vergi mükellefiyeti altına giren kişi” olarak tanımlanmıştır. Söz konusu maddenin ikinci cümlesinde ise, bir devletteki kaynaklardan elde edilen gelir hasebiyle söz konusu devlette vergiye tabi tutulmuş bulunan kişilerin o devletin mukimi kapsamında değerlendirilmeyeceği ifade edilmiştir.

Model Anlaşma’da mukimliğe ilişkin yukardaki belirlemelerden, mukimliğin “tam mükellefiyet (full liability to tax)” ile eş değerde görüldüğü anlaşılmaktadır. Diğer taraftan tam mükellef olunduğu durumlarda kanunen tanınan muafiyet ve istisnalar nedeniyle söz konusu devlette gelir üzerinden vergi ödenmiyor olmasının mukimliğe bir etkisi olmayacaktır[4].

Şeffaf yapılarda ise, vergileme yapı bünyesinde değil ortaklar bünyesinde yapılmaktadır. OECD MA’sının 4. maddesine ilişkin yorum notlarında bir devletin kendi ülkesindeki bir ortaklığı vergisel açıdan şeffaf bir kuruluş olarak gördüğü için ortaklık bünyesinde vergileme yapmadığı durumlarda, ortaklığın söz konusu ülkede vergi mükellefi olmaması nedeniyle “mukim” kabul edilemeyeceği ifade edilmiştir[5]. Ortaklıklar gibi vergisel açıdan şeffaf olarak görülen diğer yapılar için de aynı durum geçerlidir.

3.1. OECD MA ve MLI’ın Şeffaf Kuruluşlara İlişkin İçerdiği Hüküm

OECD MA 2017 yılında güncellenmiş “Kapsanan Kişiler” başlıklı 1. maddesinin 2. fıkrasında aşağıdaki hükme yer verilmiştir:

“Bir kapsanan vergi anlaşmasının amaçları bakımından, Akit ülkelerden herhangi birisinin vergi kanunları uyarınca mali açıdan tamamen veya kısmen şeffaf olarak değerlendirilen bir kuruluş veya yapı tarafından veya bunlar aracılığıyla elde edilen gelir, bir Akit ülkece vergilendirme amaçları bakımından kendi mukiminin geliri olarak değerlendirildiği sürece o Akit ülke mukiminin geliri olarak kabul edilir.”

Söz konusu hüküm, Çok Taraflı Sözleşme’nin (“MLI”) 3. maddesinde aynı lafız ile yer almaktadır. Bu hükümden çıkarılan sonuç şudur: ÇVÖA’nın taraflarından en az birisi tarafından saydam olarak görülen bir yapı veya bu yapı aracılığıyla elde edilen gelir;

- Bir Akit ülke tarafından kendi mukiminin geliri olarak görülüyorsa diğer tarafın bu yapıyı tanımlamasına bakılmaksızın söz konusu yapının elde ettiği gelir ÇVÖA hükümlerinden yararlandırılacaktır.

- Akit ülkelerden hiçbirisi tarafından kendi mukiminin geliri olarak görülmüyor ise, ilgili ÇVÖA hükümleri uygulanmayacaktır.

Söz konusu madde hükmüne göre, anlaşmaya taraf olan devletlerden herhangi birisi şeffaf kuruluşun gelirini kendi iç hukukuna göre kendi mukimlerinden birinin geliri olarak görmediği müddetçe anlaşma menfaatlerinden yararlanılması mümkün değildir. Bir kişinin anlaşma hükümlerinden yararlanma hakkının olup olmadığının tam olarak tespit edilemediği durumlarda, teşebbüsün kurulu olduğu ülkeden vergi ile ilgili bilgi temininin mümkün olmadığı durumlar gibi, anlaşmaya taraf devletten söz konusu kişiyi anlaşma menfaatlerinden yararlandırması beklenmemektedir. Ödeme anında yeterli bilginin edinilemediği böyle durumlarda anlaşma yokmuş gibi vergileme yapılıp kişinin anlaşma menfaatlerinden yararlanılmasına ehil olduğunun doğrulanmasından sonra daha önce fazla alınan verginin iadesinin yapılması usulünün benimsenmesi OECD tarafından tavsiye edilmektedir.

OECD MA’nın yukarıdaki fıkra hükmüne ilişkin yorum notlarında[6], söz konusu hükmün OECD Mali İşler Komitesi’nin 1999 yılında hazırlamış olduğu “OECD Model Vergi Anlaşması’nın Ortaklıklara Uygulanması (The Application of the OECD Model Tax Convention to Partnerships)” başlıklı rapordaki prensiplerin vergisel açıdan şeffaf kuruluşlara da uygulanmasını sağladığı ifade edilmiştir. Buna göre, anılan rapordaki açıklamalar ve örnekler hükmün farklı durumlar için nasıl yorumlanacağı hususunda rehber niteliği taşıyacaktır.

Söz konusu Rapor’da yer alan örnekler çerçevesinde şeffaf kuruluşlara ÇVÖA hükümlerinin uygulanması aşağıda yorumlanmıştır. Söz konusu örnekler partnershipler (ortaklıklar) için hazırlanmış olmakla birlikte vergisel açıdan şeffaf nitelik taşıyan diğer kuruluşlar için de geçerli olacaktır.

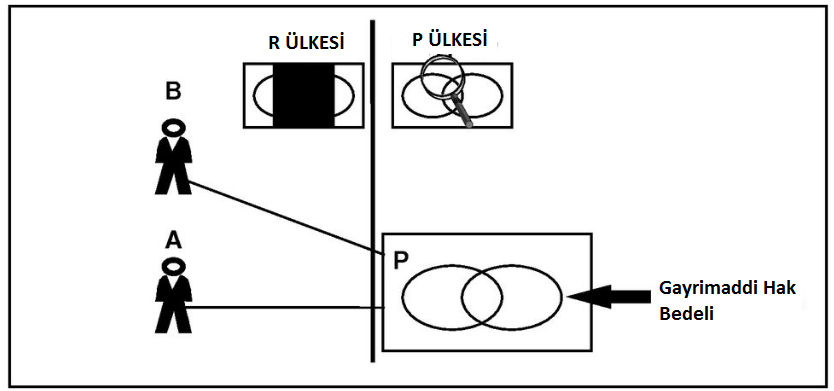

Örneklerde;

- P simgesi: Partnership (Ortaklık),

- P ülkesi: Partnership’in (Ortaklığın) kurulu olduğu ülke,

- S Ülkesi: Gelirin doğduğu kaynak (source) ülke,

- R ülkesi Ortaklığın ortaklarının mukim (resident) olduğu ülke

anlamında kullanılmıştır.

Örnek 1:

Şemadaki örnekte, P devletinde kurulu bir P Ortaklığı aralarında anlaşma olan S devletinden faiz geliri elde etmektedir. P Ortaklığı, hem kaynak devletin (S ülkesi) hem de kurulu olduğu devletin (P ülkesi) yerel mevzuatına göre vergisel açıdan şeffaf bir kuruluş olarak addedilmekte olup ortakları olan A ve B gerçek kişileri de P ülkesinde mukimdirler. Bu örnekte, P Ortaklığı, P devletinde vergiye tabi (“liable to tax”) olmadığından bu devletin mukimi olarak kabul edilmeyecek ve dolayısıyla S ve P devleti arasındaki anlaşmanın P’nin mukimlerine yapılacak faiz ödemelerinde S’nin iç mevzuatına göre indirimli oranda vergileme öngören avantajlı hükmünden yararlanmayı talep edemeyecektir. Ancak bu örnekte, P Ortaklığının nezdinde vergileme yapılan gerçek kişi ortakları olan A ve B de P ülkesinin mukimidirler.

Yukarıda ifade edildiği üzere, OECD MA’nın 1/2. maddesinde şeffaf olarak değerlendirilen bir kuruluş/yapı tarafından veya bunlar aracılığıyla elde edilen gelirin, bir Akit ülkece vergilendirme amaçları bakımından kendi mukiminin geliri olarak değerlendirildiği sürece o Akit ülke mukiminin geliri olarak kabul edileceği ifade edilmektedir. Buna göre, P Ortaklığının kazancı P ülkesinde A ve B ortaklarının geliri olarak addedildiğinden, söz konusu faiz ödemelerine iki ülke arasındaki ÇVÖA’nın 11. maddesindeki faiz ödemeleri üzerinden yapılacak tevkifat oranını sınırlayan hükmünün uygulanması gerekmektedir.

Örnek 2:

Kurulu olduğu P devleti mevzuatına göre vergisel açıdan şeffaf bir kurum olarak görülen P Ortaklığı aynı ülke kaynaklı royalti geliri elde etmektedir. Ortaklığın gerçek kişi ortakları olan A ve B, R devletinin mukimidirler. Ancak R devletinin yerel mevzuatına göre P Ortaklığı bu devlette vergisel açıdan şeffaf bir kuruluş olarak değil kazancı diğer ülkede vergiye tabi bir vergi mükellefi olarak görülmektedir.

Bu örnekte, P ortaklığının elde ettiği royalti geliri, P devleti tarafından kendi mukiminin geliri olarak kabul edilmediği gibi, R devleti tarafından da kendi mukimlerinin (A ve B) geliri olarak kabul edilmemektedir. Bu durumda söz konusu olay, OECD MA’nın 1/2. maddesi kapsamında değerlendirilemeyeceğinden P-R arasındaki ÇVÖA’nın 12. maddesi uygulanamayacak ve P devleti, söz konusu royalti ödemesi üzerinden, kendisi ile arasında bir ÇVÖA bulunmayan bir devlet mukimine royalti ödemesi yapılıyormuşçasına tevkifat oranı uygulayacaktır.

Örnek 3:

Bu örnek, kaynak devlet S, Ortaklığın kurulu olduğu devlet P ve Ortaklığın ortaklarının mukim olduğu devlet R olmak üzere toplam 3 devleti ilgilendirmektedir. Diğer taraftan S-P ve S-R arasında ÇVÖA bulunmaktadır. S devletinde mukim olan X şirketi tarafından paydaşı olan P devletinde kurulu P Ortaklığına temettü ödemesi yapılmaktadır. P Ortaklığı, S ve R devletlerinin yerel mevzuatına göre kurulu olduğu ülkede kazanç vergisine tabi bir varlık olarak görülürken, P ülkesinde vergisel açıdan şeffaf bir kuruluş olarak görülmektedir.

S-P arasındaki ÇVÖA bağlamında değerlendirme yapılınca, P Ortaklığı taraflardan en az birisi (P devleti) tarafından şeffaf bir kuruluş olarak addedildiğinden söz konusu işlem OECD MA’nın 1/2. maddesi kapsamında değerlendirilebilecektir. Ancak ne S ne de P ülkesi P ortaklığının gelirini kendi mukiminin geliri olarak görmemektedir. Dolayısıyla X şirketi tarafından yapılan temettü ödemesinde S-P anlaşmasının 10. maddesinin uygulanması söz konusu olmayacak ve söz konusu temettü S devleti tarafından kendi iç vergi mevzuatına göre tevkifata tabi tutulacaktır.

Olaya S-R arasındaki ÇVÖA açısından bakılınca ne S devleti ne de R devleti P Ortaklığını vergisel açıdan şeffaf bir kurum olarak değerlendirmektedir. Hakeza, ortaklık tarafından elde edilen temettü geliri ne S ne de R devleti tarafından kendi mukiminin geliri olarak nitelendirildiğinden olaya S-R arasındaki ÇVÖA hükümlerinin uygulanması mümkün değildir.

Örnek 4:

İşlem Örnek 3’teki ile aynı olmakla beraber söz konusu örnekten farklı olarak P Ortaklığı; kurulu olduğu P devletinde vergisel açıdan şeffaf olmayan vergi mükellefi bir kuruluş olarak görülürken, ortaklarının mukim olduğu R devletinde vergisel açıdan şeffaf bir kuruluş olarak addedilmektedir.

P devleti, X şirketi tarafından P Ortaklığına yapılan ödemeyi kendi mukiminin geliri olarak bakmakta ve vergilemektedir. Buna göre, söz konusu temettü ödemesinde S-P anlaşmasının 10. madde hükmü uygulanabilecektir.

Diğer taraftan R devleti P ortaklığını vergisel yönden şeffaf bir kuruluş olarak değerlendirdiğinden ortaklığa ödenen temettüye payları oranında kendi mukimlerinin (A ve B ortaklarının) geliri muamelesi yapmaktadır. Dolayısıyla söz konusu ödemenin S-R anlaşmasındaki temettü maddesi kapsamında da değerlendirilmesi gerekebilecektir. “OECD Model Vergi Anlaşması’nın Ortaklıklara Uygulanması” raporunda bu örnekte aynı gelir unsuru ile ilgili olarak anlaşma menfaatlerinden çift (double) yararlanma durumunun ortaya çıktığı belirtilmiş ve S devletinin P ve R devletleri ile ÇVÖA’ların hangisinde temettüler için daha düşük oranda stopaj öngörülmüş ise o oranda stopaj yapılması önerilmiştir[7].

Bu örnekte ekonomik çifte vergilendirme olgusu da ortaya çıkmaktadır. Şöyle ki; aynı gelir unsuru (temettü) P devletinde P ortaklığı nezdinde, R devletinde A ve B kişileri nezdinde vergilendirilmektedir. Bu örnekte P ve R devletleri arasında ÇVÖA bulunmamaktadır. Ancak böyle bir anlaşma mevcut olsaydı bile ekonomik çifte vergilendirme olarak adlandırılan bu soruna çözüm olamayacaktı. Çünkü OECD MA’nın çifte vergilemenin önlenmesine yönelik 23/A ve 23/B maddelerinin ilk fıkraları her iki ülkeye de sadece mukim ülke olma vasfı nedeniyle Anlaşma tarafından vergileme yetkisi tanındığı durumlarda ülkelere istisna veya mahsup suretiyle çifte vergilendirmeye engel olma mükellefiyeti yüklememektedir[8]. OECD MA’nın 21. maddesi ÇVÖA’nın önceki maddelerinde kavranmayan gelir unsurları için sadece mukim ülkeye vergileme yetkisi verdiğinden ve S ülkesinden ödenen kâr payları P ve R arasındaki bir ÇVÖA’nın (mevcut olmuş olsaydı) ilgili maddelerinde kavranmış olamayacağından çifte vergilendirmeyi önlemeye ilişkin maddeleri sorunu çözmeyecektir. Sorun ancak devletlerin karşılıklı müzakereleri ile çözülebilecek niteliktedir[9].

Örnek 5:

İşlem, Örnek 3’teki ile aynıdır. Örnek 3’ten farklılık, P Ortaklığının her 3 devlette de vergisel açıdan şeffaf olmayan bir yapı olarak görülmesindedir. Bu durumda ortaklığa (X) şirketi tarafından dağıtılan temettü P devleti tarafından kendi mukiminin bir geliri olarak değerlendirildiği için yapılan temettü ödemesi S-P anlaşmasının 10. maddesi kapsamına girecektir.

Ancak OECD MA’nın 10. maddesine göre, temettünün gerçek lehtarının kâr dağıtan şirketin hisselerinin en az %25ini elinde bulunduran bir şirket olması halinde indirimli tevkifatın indirimli oranda uygulama imkânı bulunmaktadır. (X) şirketinin dağıttığı temettünün lehdarı olan P ortaklığının, OECD MA’nın 10/2-a maddesinde belirlenmiş olan indirimli tevkifat uygulama imkânı açısından şirket olarak değerlendirilmeyeceği yönünde görüşler[10] vardır. Bununla birlikte OECD MA yorum notlarında, 2017 öncesi OECD MA’nın 10/2-a maddesinde yer alan ve “ortaklıklar hariç” ifadesinin OECD MA’nın 2017 versiyonunda kaldırıldığına vurgu yapılarak mukim ülke tarafından vergisel açıdan şirketler gibi muamele gören ortaklıklar gibi şeffaf kuruluşların, temettü stopajı sırasında şirketler gibi dikkate alınması gerektiği ifade edilmiştir. Nitekim OECD MA’nın “Tanımlar” başlıklı 3. maddesinde de “kurum veya vergileme açısından kurum olarak muamele gören herhangi bir kuruluş” olarak ifade edilen şirket tanımına ortaklıkların da girdiği ifade edilmiştir.[11] Biz de ÇVÖA’nın 10/2-a maddesinde parantez içerisinde “ortaklıklar hariç” ifadesinin bulunmadığı anlaşmalar için ortaklıkların da şirket olarak değerlendirilmesi gerektiği görüşündeyiz.

Olaya S-R anlaşması açısından bakılırsa, R ülkesi P Ortaklığını şeffaf olarak görmediğinden ortaklığın elde ettiği temettü kazancını kendi mukimlerinin (A ve B’nin) geliri olarak görmemektedir. Bu durumda S-R anlaşmasının uygulanma imkânı bulunmamaktadır.

SONUÇ

ÇVÖA’ların amacı, çifte vergilendirmeye engel olunmasının yanı sıra taraf ülkelerin iç mevzuatındaki uyumsuzluklardan yararlanılarak gelir unsurlarının iki ülkede de vergileme dışında tutulmasının önüne geçmektir. Vergisel açıdan şeffaf yapıların ÇVÖA’lar kapsamında değerlendirilmesi yapılırken, elde ettikleri kazancın hangi devletin kazancı olarak vergilendirildiği hususu anahtar konumunda olacaktır. OECD MA’nın 1/2 ve MLA’nın 3. maddesinde yer alan hüküm konuya ilişkin sorunları çözecek kapsamdadır. Buna göre, şeffaf kuruluşun ortaklarının farklı devletlerin mukimi olması halinde konunun birden fazla ÇVÖA hükümleri çerçevesinde değerlendirilmesi gerekecektir.

[1] ABD ile Türkiye arasındaki ÇVÖA, ve OECD MA’dan sapma göstermekte ve bu konuda istisna teşkil etmektedir. Söz konusu ÇVÖA’nın 4. maddesinde şeffaf kuruluşların vergi mükellefiyetleri ölçüsünde bir ülkenin mukim kabul edilebilecekleri hükmü yer almaktadır.

[2] https://research.ibfd.org/#/doc?url=/collections/cta/html/cta_us_s_011.html#cta_us_s_11.6.1.

Erişim Tarihi: 03.10.2020

[3] https://research.ibfd.org/#/doc?url=/linkresolver/static/cta_uk_s_11.6.1.#cta_uk_s_11.

Erişim Tarihi: 02.10.2020

[4] Mehmet Batun, “Çifte Vergilendirmeyi Önleme Anlaşmaları Çerçevesinde Mukimlik”, Vergi Dünyası, Ağustos 2016, s.13

[5] “Model Tax Covention on Income an Capital”, article 4, para.1, https://read.oecd-ilibrary.org/taxation/model-tax-convention-on-income-and-on-capital-condensed-version-2017_mtc_cond-2017-en#page111

Erişim Tarihi: 02.10.2020

[6] “Model Tax Covention on Income an Capital”, article 1, para.2, https://read.oecd-ilibrary.org/taxation/model-tax-convention-on-income-and-on-capital-condensed-version-2017_mtc_cond-2017-en#page57

Erişim Tarihi: 04.10.2020

[7] “The Application of the OECD Model Tax Convention to Partnerships”, Example 9,

Erişim Tarihi: 04.10.2020

[8] “Model Tax Covention on Income an Capital”, article 23/A, 23/B, Example F,

Erişim Tarihi: 04.10.2020

[9] a.g.e., article 23/A, 23/B,

[10] Abdülkadir Demirci, “ÇVÖA’ların Kapsadığı Kişiler: OECD Model Vergi Anlaşması ve MLI Açısından Değerlendirme”, Vergi Dünyası, Haziran 2019, s.152

[11] OECD MA,

https://read.oecd-ilibrary.org/taxation/model-tax-convention-on-income-and-on-capital-condensed-version-2017_mtc_cond-2017-en#page234, Article 10, para 2,

Erişim Tarihi: 03.10.2020

|

NAZALI VERGI & HUKUK |